Как получить налоговый вычет за обучение: инструкция и документы

Налоговый вычет за обучение – это возможность снизить сумму налоговых платежей, которые должны быть уплачены гражданином или организацией, за счет затрат на образование. Такой вычет может применяться к различным формам образования, включая профессиональное обучение, повышение квалификации, получение высшего образования или дополнительное образование.

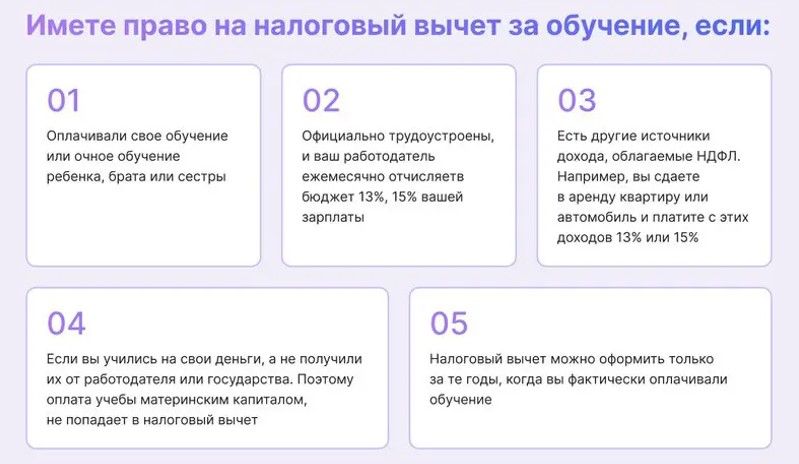

Существуют различные условия и ограничения, которые должны быть соблюдены для применения налогового вычета за обучение, такие как минимальная продолжительность обучения, расходы на учебные материалы и др. Кроме того, сумма налогового вычета может быть ограничена определенным пределом или процентом от общей суммы расходов на обучение.

Налоговый вычет за обучение может быть выгоден для налогоплательщика, так как позволяет уменьшить его налоговую нагрузку и сэкономить деньги на образовании. Однако необходимо ознакомиться с конкретными правилами и требованиями вашей страны или региона, так как они могут различаться.

Важность получения налогового вычета за обучение

Получение налогового вычета за обучение имеет несколько важных преимуществ.

Во-первых, налоговый вычет позволяет снизить сумму налоговых платежей. Это означает, что вы будете иметь больше денег в своем распоряжении и сможете использовать их для других нужд, таких как погашение долгов, инвестирование или повышение качества жизни.

Во-вторых, получение налогового вычета за обучение может быть стимулом к повышению своей квалификации и образования. Когда вы знаете, что вы сможете получить налоговые льготы за обучение, вы, вероятно, будете больше мотивированы заниматься самообразованием и профессиональным развитием.

Кроме того, налоговый вычет может помочь вам уменьшить общую сумму оплаты за обучение. В некоторых странах и регионах, правительства предоставляют налоговые льготы, чтобы поддержать развитие образования. Получение налогового вычета может значительно снизить ваши общие затраты на обучение.

Важно отметить, что налоговые правила и вычеты могут различаться в зависимости от страны и региона. Поэтому важно консультироваться со специалистом по налогообложению или изучать местное законодательство, чтобы получить полную информацию о налоговых вычетах за обучение, которые вы можете получить.

Шаги по получению вычета

В нашей стране образование имеет высокую ценность, и государство поддерживает граждан, желающих повышать свою квалификацию или получить новые знания. Одной из форм такой поддержки является налоговый вычет за обучение.

Налоговый вычет за обучение – это возможность уменьшить сумму налогов, которую вы должны заплатить государству, при условии, что вы потратили деньги на свое образование или образование ваших детей. Такой вычет предоставляется как физическим, так и юридическим лицам.

Для того чтобы получить налоговый вычет за обучение, необходимо выполнить ряд условий и предоставить определенные документы. Вот пошаговая инструкция, которая поможет вам реализовать это право.

Шаг 1: Определите вид обучения

Перед тем, как начать процесс получения налогового вычета за обучение, определите, на что именно вы планируете потратить деньги. Это может быть получение дополнительного высшего образования, профессиональное обучение, курсы повышения квалификации или обучение в учебных заведениях для ваших детей. Выберите наиболее подходящую для вас и вашей семьи форму обучения.

Шаг 2: Узнайте о необходимых условиях

После определения нужного вам вида обучения, ознакомьтесь с правилами и условиями получения налогового вычета. Необходимо учесть, что сумма, которую можно списать с налогов, ограничена определенным максимальным размером. Также важно знать, что вычитаемая сумма должна быть реально затрачена на образование и подтверждена документами.

Шаг 3: Соберите необходимые документы

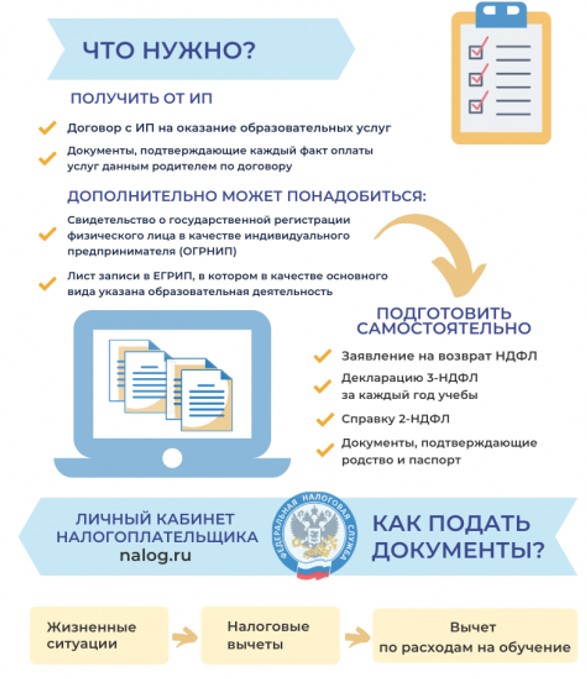

Для того чтобы получить налоговый вычет за обучение, вы должны предоставить некоторые документы. Обязательно потребуются следующие документы:

- Документы, подтверждающие вашу личность – паспорт, свидетельство о рождении и прочие документы, удостоверяющие вашу личность.

- Договор об образовательных услугах, заключенный с образовательным учреждением. Договор должен содержать информацию о стоимости обучения и его продолжительности.

- Копия квитанций об оплате обучения. Обычно образовательное учреждение предоставляет студенту квитанции об оплате за обучение. Необходимо сохранить копии для подтверждения факта оплаты.

Шаг 4: Заполните декларацию

Последний шаг – заполнение налоговой декларации с указанием полученного налогового вычета за обучение. Для этого вам необходимо заполнить соответствующий раздел декларации и приложить необходимые документы, подтверждающие ваше право на вычет.

Шаг 5: Отправьте декларацию и документы в налоговую инспекцию

После заполнения декларации и приложения необходимых документов, отправьте все это в налоговую инспекцию. Не забудьте сделать копии документов, которые вы предоставили, на случай возникновения спорных моментов или необходимости их повторной отправки.

Неукоснительно следуйте всем инструкциям, предоставленным налоговой инспекцией, и не забывайте о сроках подачи декларации. В случае возникновения каких-либо вопросов или необходимости дополнительной информации, вы можете обратиться к специалистам налоговой инспекции.

В итоге, получение налогового вычета за обучение – это отличная возможность сэкономить деньги на образовании и инвестировать их в свое будущее. Вы можете получить не только новые знания и навыки, но и налоговое преимущество, которое поможет вам достичь желаемых результатов в профессиональной и личной сферах.